炒股就看,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:策略

核心观点

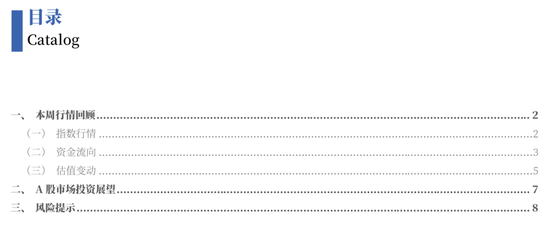

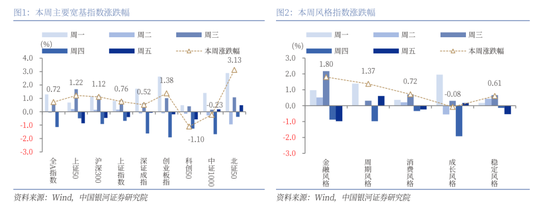

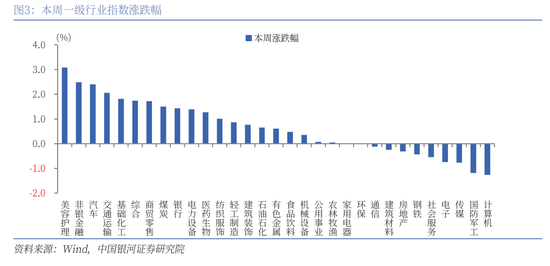

本周A股行情:(1)本周(5月12日-5月16日),全A指数上涨0.72%。北证50、创业板指分别上涨3.13%、1.38%,延续上周行情,上证50、沪深300涨幅也超1%,上证指数表现也相对跑赢全A指数;科创50、中证1000录得下跌。(2)从风格来看,本周大盘风格显著占优,沪深300(1.12%)表现优于中证1000(-0.23%);金融风格、周期风格分别涨1.80%、1.37%,相对跑赢全A指数,消费风格、稳定风格也录得上涨,而成长风格本周小幅下跌。(3)从行业来看,本周一级行业涨多跌少。涨幅靠前的三个行业分别为美容护理、非银金融、汽车。计算机、国防军工、传媒跌幅靠前。

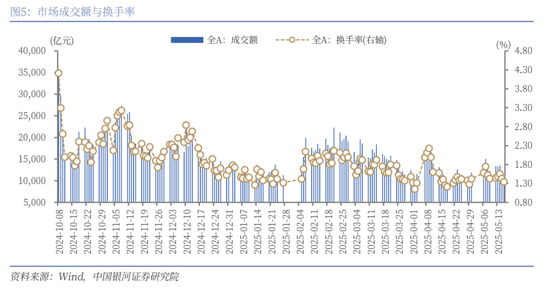

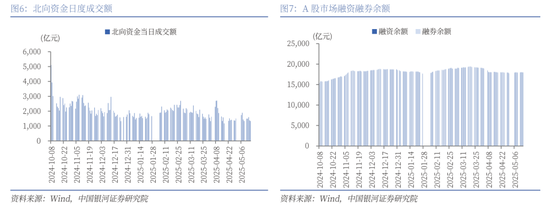

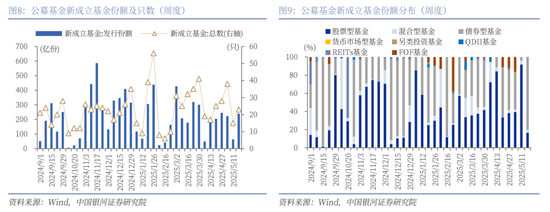

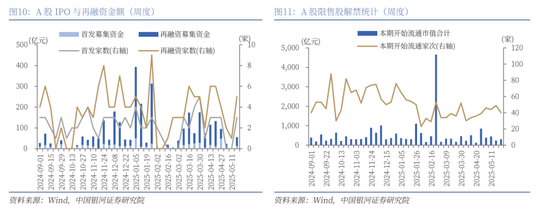

本周资金流向:(1)本周A股市场交投活跃度小幅回落。本周日均成交额为12663亿元,较上周下降871.58亿元;日均换手率为1.4525%,较上周下降0.12个百分点。(2)本周北向资金日均成交额为1460.18亿元,较上周下降143.66亿元。截至5月15日,本周融资余额和融券余额均上升。(3)本周新成立基金23只,发行份额为240.04亿份。其中,权益类基金共有17只,发行份额47.44亿份,较上周下降13.36亿份,本周份额占比19.76%,较上周下降76.07个百分点。

本周估值变动:全A指数PE(TTM)较上周上升0.74%至19.05倍,处于2010年以来63.23%分位数;全A指数PB(LF)本周上涨0.80%至1.55倍,处于2010年以来12.52%分位数。全A股债利差为3.5713%,位于3年滚动均值+0.45倍标准差附近,处于2010年以来从低到高76.96%分位数。

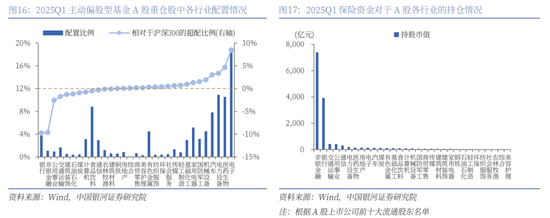

资金面利好哪些板块:5月7日,证监会印发《推动公募基金高质量发展行动方案》。新规强调建立与基金业绩表现挂钩的浮动管理费收取机制,强化业绩比较基准的约束作用。业绩比较基准作用强化,从长期来看有望驱动基金配置向基准靠拢。从2025年一季度主动偏股型基金A股重仓股中各行业配置情况来看,对比沪深300各行业权重,主动偏股型基金对于银行、非银金融、公用事业、交通运输等行业处于明显低配状态。在政策推动以保险资金为代表的中长期资金入市的背景下,非银金融、银行、交通运输、公用事业、通信等高股息行业将受到资金面的关注。

A股市场投资展望:短期来看,《中美日内瓦经贸会谈联合声明》的公告释放出中美经贸关系缓和的积极信号,有助于推动市场避险情绪降温。同时,贸易摩擦对国内经济增长的潜在压力缓解,企业盈利预期有望上修。但本轮协议是中美谈判的阶段性成果,后续关税政策走向存在反复性和不确定性。长期来看,A股市场走势仍将体现“以我为主”的内涵,有望展现出更强韧性。配置上,建议关注三大方向:第一,外部环境不确定性加大,业绩确定性相对较强、股息回报整体稳定的红利板块具备防御属性。第二,A股市场“科技叙事”逻辑明晰,建议关注后续产业趋势的催化机会。第三,关注大消费板块的配置机会,政策密集支持服务消费,“两新”政策扩围提质,带动行情修复。

风险提示

国内政策效果不确定风险;地缘因素扰动风险;市场情绪不稳定风险。

正文

一、本周行情回顾

(一)指数行情

本周(2025年5月12日-5月16日,下同),全A指数上涨0.72%。北证50、创业板指分别上涨3.13%、1.38%,延续上周行情,上证50、沪深300涨幅也超1%,上证指数表现也相对跑赢全A指数;科创50、中证1000录得下跌。其中,受到中美会谈取得实质性进展提振,周一A股市场高开高走,整体上涨。随后,市场呈现出明显的结构性行情。

从风格来看,本周大盘风格显著占优,沪深300(1.12%)表现优于中证1000(-0.23%);金融风格、周期风格分别涨1.80%、1.37%,相对跑赢全A指数,消费风格、稳定风格也录得上涨,而成长风格本周小幅下跌。

从行业来看,本周一级行业涨多跌少。涨幅靠前的三个行业分别为美容护理、非银金融、汽车,涨幅分别为3.08%、2.49%、2.40%。计算机、国防军工、传媒跌幅靠前。

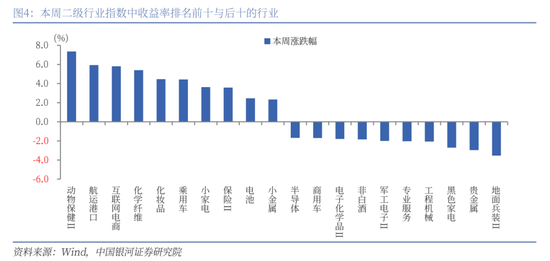

二级行业表现来看,本周收益率前五的行业依次是动物保健Ⅱ、航运港口、互联网电商、化学纤维、化妆品;收益率靠后的行业依次是地面兵装Ⅱ、贵金属、黑色家电、工程机械、专业服务。

(二)资金流向

本周A股市场交投活跃度小幅回落。本周日均成交额为12663亿元,较上周日均成交额下降871.58亿元;日均换手率为1.4525%,较上周日均换手率下降0.12个百分点。其中,周一至周三,市场成交额维持1.3万亿元以上,下半周市场情绪有所降温。

本周北向资金日均成交额为1460.18亿元,较上周日均成交额下降143.66亿元。截至5月15日(周四),本周融资余额和融券余额均上升。融资融券余额为18084.97亿元,较上周上升44.89亿元。其中,融资余额为17967.28亿元,上升42.90亿元;融券余额为117.68亿元,上升1.98亿元。

按基金成立日统计,本周新成立基金23只,发行份额为240.04亿份。其中,权益类基金(包括股票型基金和混合型基金)共有17只,发行份额47.44亿份,较上周下降13.36亿份,本周份额占比19.76%,较上周下降76.07个百分点。

按上市日期统计,截至5月17日,本周IPO家数为3家,募集资金金额13.01亿元,再融资家数为5家,募集资金金额42.70亿元。

下周市场资金流出压力将较本周上升。本周共有49家公司限售股陆续解禁,合计解禁12.20亿股,解禁总市值241.64亿元;下周(5月19日-5月25日)预计共有40家公司限售股陆续解禁,合计解禁19.68亿股,按5月16日收盘价计算,解禁总市值约为307.80亿元。

(三)估值变动

截至5月16日,全A指数PE(TTM)估值较上周上升0.74%至19.05倍,处于2010年以来63.23%分位数,处于历史中位水平;全A指数PB(LF)估值本周上涨0.80%至1.55倍,处于2010年以来12.52%分位数,处于历史低位水平。

截至5月16日,10年期国债收益率为1.6793%,较上周上行4.42BP;10年期国债期货活跃合约收盘价为108.48元,较上周下降0.53%。据此计算,5月16日,全A股债利差为3.5713%,位于3年滚动均值(3.3594%)+0.45倍标准差附近,处于2010年以来从低到高76.96%分位数。

从行业层面来看,本周31个一级行业中,19个行业市盈率估值上涨,其余行业估值下跌。截至5月16日,从市盈率估值来看,共有11个行业估值高于2010年以来50%分位数,有13个行业的估值处于2010年以来20%-50%分位数区间,另外7个行业估值低于2010年以来20%分位数水平。其中,房地产、计算机、商贸零售的PE估值分位数较高,分别处于2010年以来98.79%、92.28%、81.60%分位数水平;农林牧渔、通信、有色金属的PE估值分位数较低,分别处于2010年以来2.31%、8.68%、10.67%分位数水平。

二、A股市场投资展望

5月7日,证监会印发《推动公募基金高质量发展行动方案》。新规强调建立与基金业绩表现挂钩的浮动管理费收取机制,强化业绩比较基准的约束作用,指出制定业绩比较基准监管指引,明确设定、修改、披露、持续评估及纠偏机制。业绩比较基准作用强化,从长期来看有望驱动基金配置向基准靠拢。当前,是主动偏股型基金相对热门的业绩比较基准。从2025年一季度主动偏股型基金A股重仓股中各行业配置情况来看,对比沪深300各行业权重,主动偏股型基金对于银行、非银金融、公用事业、交通运输等行业处于明显低配状态。

2025年一季度,从持股市值规模来看,以非银金融、银行为代表的金融板块是险资重仓板块。同时,交通运输、公用事业、通信等高股息行业持股市值也居前。在政策推动以保险资金为代表的中长期资金入市的背景下,相关行业将受到资金的关注。

短期来看,《中美日内瓦经贸会谈联合声明》的公告释放出中美经贸关系缓和的积极信号,降低了贸易方面的不确定性,有助于推动市场避险情绪降温。同时,贸易摩擦对国内经济增长的潜在压力缓解,企业盈利预期有望上修,特别是对于出口依赖度较高的行业,经营环境短期内迎来明显改善。但本轮协议是中美谈判的阶段性成果,暂停实施的24%关税仅生效90天,且20%的芬太尼关税仍未取消,后续关税政策走向存在反复性和不确定性,仍需保持密切关注。长期来看,A股市场走势仍将体现“以我为主”的内涵。5月7日,国新办发布会强调资本市场“稳”与“进”的政策基调。5月16日,证监会公布实施修订后的《上市公司重大资产重组管理办法》,在简化审核程序、创新交易工具、提升监管包容度等方面作出优化。展望后续,随着中央汇金公司发挥好类“平准基金”作用,政策大力推动中长期资金入市,上市公司通过并购重组转型升级,A股市场将展现出更强韧性。

配置方面,重点关注以下领域:(1)安全边际较高的资产。红利板块已调整至配置区间,在当前全球地缘冲突加剧、外部环境不确定性显著提升的背景下,业绩确定性相对较强、股息回报整体稳定的红利板块具备防御属性。同时,公募基金高质量发展,政策引导险资入市,利好红利板块资金面。

(2)A股市场“科技叙事”逻辑明晰,建议关注后续产业趋势的催化机会。2025年一季报,科技板块盈利表现亮眼,行业景气度呈现向上趋势。光学光电子、元件、半导体等细分行业一季度盈利实现高增,计算机行业细分也呈现明显改善态势。5月7日国新办发布会上三部门重磅发声,提出一系列支持科技创新举措,全力服务新质生产力发展,有助于提振投资者预期。

(3)政策提振下的大消费板块。4月中央政治局会议提出“增强消费对经济增长的拉动作用”,5月7日发布会政策力度进一步加码。随着外部环境不确定性加大,扩大内需成为长期战略之举,提振消费的重要性凸显。

三、风险提示

国内政策效果不确定风险;地缘因素扰动风险;市场情绪不稳定风险。

本文摘自:中国银河证券2025年5月17日发布的研究报告《近期资金面利好哪些行业?》

分析师:杨超 S0130522030004

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。

发表评论